Emittenten von ABS-Papieren sollten verpflichtet werden, ihren Anteil an den Risiken der Transaktion offenzulegen / Gegenwärtige Regulierung lässt zu viel Spielraum

Emittenten von ABS-Papieren sollten verpflichtet werden, ihren Anteil an den Risiken der Transaktion offenzulegen / Gegenwärtige Regulierung lässt zu viel Spielraum

Jan Pieter Krahnen, Direktor des LOEWE-Zentrums SAFE an der Goethe-Universität Frankfurt, fordert mehr Transparenz in der Regulierung von Asset Backed Securities (ABS). Die aktuellen Vorschriften sowohl in der EU als auch in den USA lassen an einer entscheidenden Stelle zu viel Spielraum: Sie verpflichten ABS-Emittenten zwar dazu, einen kleinen Teil der Verbriefung zu behalten, legen aber nicht genau fest welchen.

Da die einzelnen Teile jedoch unterschiedlichen Risikoklassen entsprechen, bleibt somit völlig unklar, in welcher Höhe ein Emittent an den potenziellen Verlusten beteiligt ist. „Um das Gesamtrisiko einer ABS-Transaktion richtig beurteilen zu können, müssen Investoren wissen, in welchem Umfang der Emittent mit im Boot ist“, so Krahnen.„Denn je mehr die emittierende Institution an den potenziellen Verlusten beteiligt ist, desto besser wird sie die verbrieften Kredite überwachen. Und an der kontinuierlichen Überwachung der Kreditnehmer hängt das Risiko der gesamten Transaktion.“

In einem heute veröffentlichten SAFE White Paper skizziert Krahnen zusammen mit Ko-Autor Christian Wilde einen Weg, um diese Regulierungslücke zu schließen. Sie schlagen ein Verfahren vor, wie sich der Anteil des Emittenten an den potenziellen Verlusten einer ABS-Transaktion berechnen lässt. „Der Gesetzgeber sollte ABS-Emittenten verpflichten, Investoren über diese Kennzahl zu informieren“, fordert Krahnen. „Dies würde den gesamten ABS-Markt sicherer und attraktiver machen.“

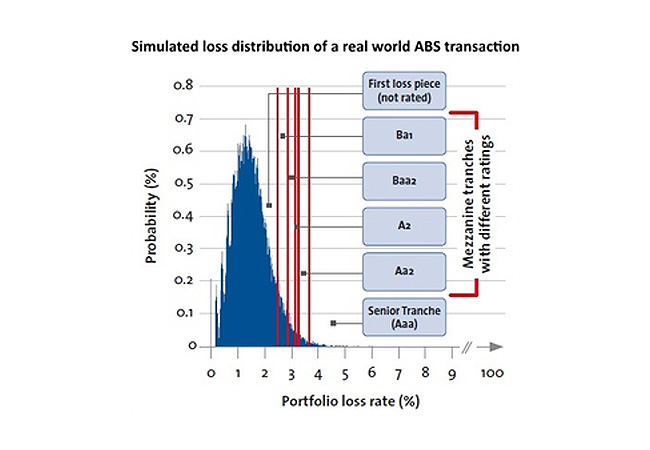

Eine ABS-Transaktion besteht aus einem Portfolio an Krediten, das in unterschiedlich riskante Tranchen aufgeteilt wird: üblicherweise in eine große, relativ sichere „Senior Tranche“, mehrere „Mezzanine Tranchen“ und ein eher kleines „First Loss Piece“, das die meisten Risiken des Portfolios enthält. Eine zentrale Lehre aus der US-Immobilienkrise von 2007 war, ABS-Emittenten zu einer Beteiligung an den potentiellen Verlusten zu verpflichten.

Damit sollten sie einen Anreiz behalten, die Kreditnehmer im Vorfeld richtig zu prüfen, sie regelmäßig zu überwachen und die Schuld einzutreiben. Aus diesem Grund haben die EU in der Kapitaladäquanzverordnung (Capital Requirements Regulation, CRR) und die USA im Dodd-Frank-Act vorgeschrieben, dass Emittenten mindestens 5% des Nominalwerts einer ABS-Transaktion einbehalten müssen.

Beide Regulierungsvorschriften bieten jedoch verschiedene Optionen, um diese 5%-Regel zu erfüllen. Wie die Autoren in der vorliegenden Studie anhand eines realen Beispiels vorrechnen, liegt der Anteil, mit dem ABS-Emittenten tatsächlich an den Verlusten der Transaktion beteiligt sind, zwischen 5% und 99,9%, je nachdem welche Option der CRR sie wählen. „Ein nominaler Anteil von 5% an den verbrieften Krediten, wie aktuell vorgeschrieben, sagt nichts über die einbehaltenen Risiken“, so Krahnen.

„Entscheidend ist, ob der Emittent risikoarme oder risikoreiche Teile der Verbriefung einbehält – Teile der Senior Tranche oder das First Loss Piece.“ Die unpräzise Regulierung führt dazu, dass Investoren – aber auch Ratingagenturen – die entscheidende Information fehlt, um das Risiko einer ABS-Transaktion richtig bewerten und einen angemessenen Preis dafür kalkulieren zu können. Die resultierende Unsicherheit behindere das Funktionieren des Verbriefungsmarktes und mindere die Attraktivität der Anlageklasse, so die Autoren.

Krahnen und Wilde schlagen daher vor, Emittenten zur Offenlegung ihres Anteils an den potenziellen Verlusten der ABS-Transaktion zu verpflichten. Ein entsprechendes Berechnungsverfahren stellen sie in ihrer Studie zur Verfügung. „Eine solche Kennzeichnungspflicht würde ABS-Transaktionen vergleichbar und transparenter machen“, so Krahnen. „Sie würde dazu beitragen, dass die aktuellen Regulierungsvorschriften besser umgesetzt werden und dass sich das Potenzial eines aktiven Verbriefungsmarktes voll entfalten kann.“

SAFE White Paper No. 46: „Skin-in-the-Game in ABS Transactions: A Critical Review of Policy Options“

Autorin: Muriel Büsser